Präsident Biden hat diese Jahr gegen die Stimmen der Republikaner sein 1.900 Mrd. $ schweres Corona-Hilfspaket durch Senat und Repräsentantenhaus gebracht. 400 Mio. $ sind für eine Einmalzahlung von 1.400 $ pro US-Bürger vorgesehen. 350 Mrd. $ sollen Kommunen und Bundesstaaten erhalten. Ferner gibt es eine zusätzliche Arbeitslosenhilfe von 300 $/Woche. Binnen eines einzigen Jahres haben sich nun die Gesamtausgaben für die Corona-Hilfspakete damit auf 6.000 Mrd. $ erhöht. Wir finden, dass die Hilfspakete wichtig und notwendig sind, um die US-Wirtschaft während der Corona-Pandemie in Gang zu halten.

Allerdings darf man nicht verkennen, dass die amerikanische „Schulden-Explosion“ von einer noch aggressiveren Geldpolitik der FED begleitet sein wird. Die jüngsten missverstandenen Äußerungen von FED-Chef Jerome Powell werden sich deshalb bald relativieren. Powells Äußerungen Anfang des Jahres wurden so verstanden, dass er keine spezielle Strategie verfolge, um den deutlichen Rendite-Anstieg bei US-Treasuries zu bremsen. Die „Taten“ der FED sprechen allerdings eine andere Sprache: Nach wie vor kauft die FED jeden Monat US-Treasuries für 120 Mrd. $ und zusätzlich Hypotheken-Papiere für 40 Mrd. $. Finanziert wird das Anleihen-Kaufprogramm natürlich mit frisch gedrucktem Geld (Quantitative Easing). Dass eine solche Politik „per se“ ein „Geldwertvernichtungsprogramm“ ist, sollte Jedem klar sein. Merkwürdigerweise hat die ausufernde „Staatsfinanzierung mit der Notenpresse“ jahrelang weder in den USA, noch in Europa zu einer entsprechenden Expansion der Geldmenge geführt.

Durch die gigantischen Anleihen-Kaufprogramme kam es zu einer massiven Geldschöpfung in Form von Zentralbankgeld (Banken verkauften Staatsanleihen an die FED und erhöhten dadurch ihr Guthaben bei der FED). Die massive Schaffung von Zentralbankgeld führte aber nicht zu einer entsprechenden Zunahme des in der Wirtschaft umlaufenden Geldes. Das in der Wirtschaft umlaufende Geld wird bekanntlich mit den Geldmengenaggregaten M1, M2 und M3 gemessen. Hauptsächlich bestehen die Geldmengenaggregate aus Kunden-Guthaben bei den Geschäftsbanken. Bei diesen Geldmengenaggregaten gab es bis 2019 keine außergewöhnlichen Zunahmen. Binnen Jahresfrist hat sich das zumindest in den USA dramatisch verändert. Von Februar 2020 bis Januar 2021 stieg die US-Geldmenge M2 von 15.459 Mrd. $ auf 19.394 Mrd. $. Die Geldmenge M1 explodierte im gleichen Zeitraum von 4.003 Mrd. $ auf 18.105 Mrd. $. Einen derart exponentiellen Anstieg der Geldmenge M1 hat es in der Nachkriegsgeschichte noch nie gegeben. Das Wachstum der FED-Bilanzsumme hat sich in den letzten 18 Monaten ebenfalls extrem beschleunigt. Bis zur Lehman-Pleite in 2008 lag die Bilanzsumme der FED relativ konstant bei 905 Mrd. $. Durch die QE-Politik stieg sie bis September 2019 auf 3.769 Mrd. $ und bis heute hat sie sich auf 7.557 Mrd. $ noch einmal verdoppelt. Im Klartext: In den 11 Jahre nach der Finanzkrise 2008 bis September 2019 hat die Bilanzsumme der FED um + 2.864 Mrd. $ zugelegt, aber in nur 18 Monaten stieg die Bilanzsumme der FED um weitere + 3.788 Mrd. $. Die „Gelddruckerei“ der FED hat damit völlig neue Dimensionen erreicht.

Wie lässt sich nun die plötzliche Explosion der US-Geldmenge in den letzten 18 Monaten erklären? Die einzige Erklärung ist eine verstärkte Giralgeldschöpfung durch die US-Banken. Praktisch schaffen Banken Sichtguthaben bei Kunden, indem sie Kredite vergeben und/oder Aktiva (Wertpapiere, Devisen) erwerben. Die Erhöhung der Sichtguthaben von Kunden erhöht die Geldmenge M1 um den gleichen Betrag. Tatsächlich gab es eine rekordverdächtige Kreditvergabe von US-Banken an Unternehmen und gleichzeitig kauften die Geschäftsbanken in großem Stil US-Treasuries und Hypothekenpapiere. Letztlich ist die verstärkte Giralgeldschöpfung durch die Banken aber auf die immensen staatlichen Hilfen zurückzuführen, die einen pandemiebedingten Zusammenbruch der Wirtschaft verhindern sollten.

Die Geldmengenexplosion hatte bisher allerdings kaum Auswirkungen auf die Preise von Gütern und Dienstleistungen. Von der Geldschwemme profitiert haben bisher nur die Finanz- und Immobilienmärkte, aber nicht die Realwirtschaft (Asset Price Inflation).

Ob die Preise früher oder später steigen werden, darüber streiten sich die Analysten derzeit. Einerseits könnte sich nach Überwindung der Corona-Pandemie ein Nachfragestau auflösen und der könnte auf ein geringeres Angebot stoßen, weil viele Unternehmen vom Markt verschwunden sein werden. Die während der Corona-Krise stark „gebeutelten“ Unternehmen könnten versuchen mit höheren Preisen ihre Gewinne zu maximieren. Andererseits dürften die Arbeitslosenzahlen noch für einen sehr langen Zeitraum hoch bleiben, sodass nicht mit einem substanziellen Anstieg von Löhnen und Gehältern zu rechnen ist. Die meisten Analysten gehen aufgrund der teils gegenläufigen Effekte davon aus, dass ein möglicher Preisanstieg von vorrübergehender Natur sein könnte. Man darf schon jetzt gespannt sein, wie die Notenbanken reagieren werden, sollte es trotzdem zu einem länger anhaltenden Preisanstieg kommen. Einerseits müssten sie dann eine etwas restriktivere Geldpolitik fahren, anderseits muss die Geldpolitik weiterhin extrem expansiv bleiben, wenn man nicht die nächste Wirtschafts- und Finanzkrise riskieren möchte.

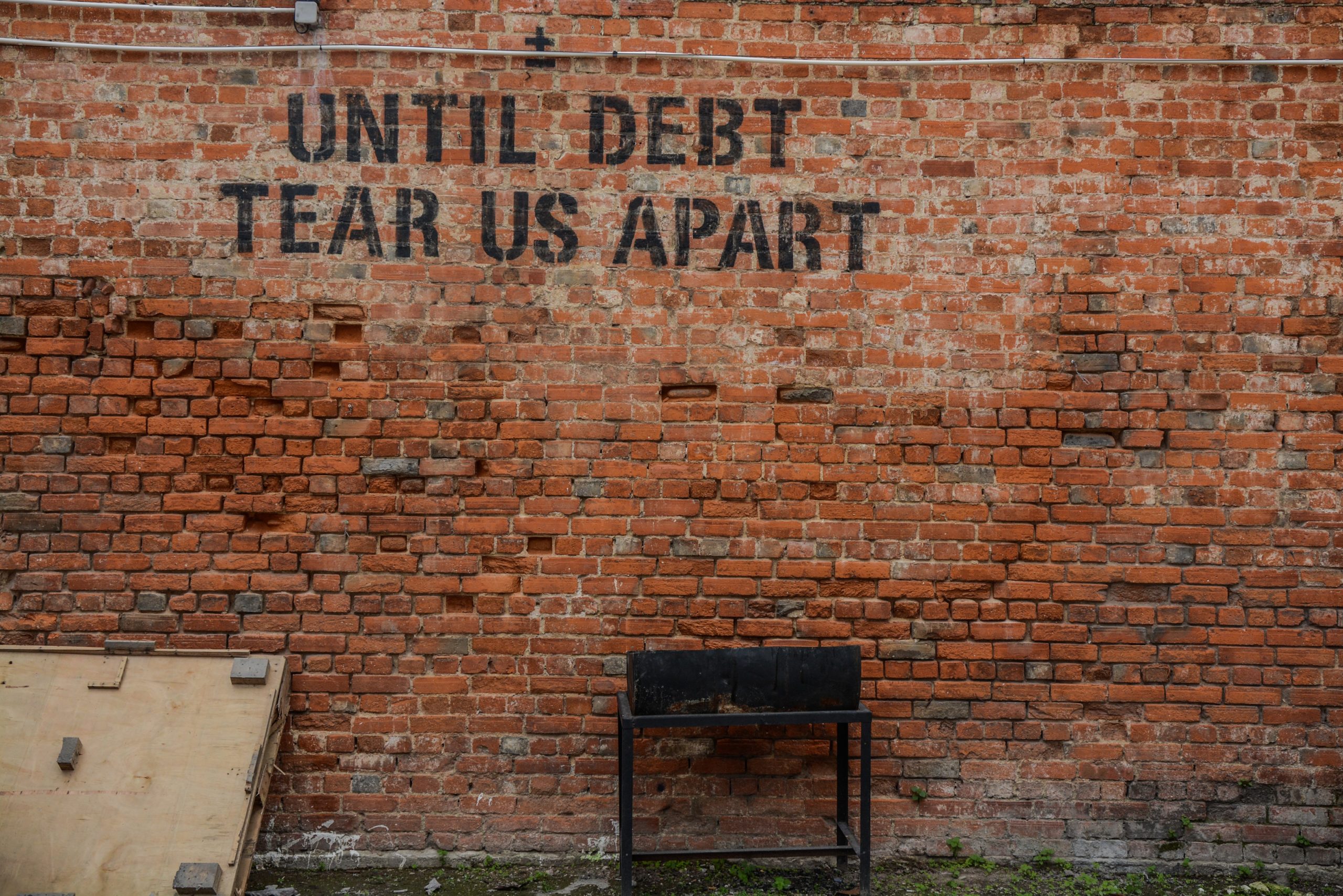

Unsere Prognose ist: Die „Schuldenmacherei“ der Regierungen und die „Gelddruckerei“ der Notenbanken wird in forciertem Tempo weitergehen. In diesem Fall gilt das, was schon der Nationalökonom Adam Smith 1776 in seinem Werk über den Wohlstand der Nationen zu wissen glaubte: Haben Staatsschulden erst einmal eine gewisse Höhe in Relation zum GDP (Bruttosozialprodukt) erreicht, dann kann man nicht erwarten, dass sie jemals wieder zurückbezahlt werden. Letztlich wird es immer zu einem Schuldenschnitt kommen, bei dem Sparer erhebliche Vermögensverluste hinnehmen müssen.